Pessoas físicas e jurídicas com dívidas de até 50 milhões de reais poderão aderir ao programa até 31 de outubro de 2024

A Receita Federal prorrogou, através da

Portaria RFB nº 444, publicada no Diário Oficial da União desta quarta-feira (31.07), o prazo de adesão à transação de que trata o Programa Litígio Zero 2024, objeto do

Edital de Transação por Adesão nº 1, de 18 de março de 2024.

Pessoas físicas e jurídicas com dívidas de até 50 milhões de reais agora poderão aderir ao programa até

31 de outubro de 2024. A adesão venceria nesta quarta (31.07).

A transação envolve a possibilidade de parcelamento e descontos para créditos considerados irrecuperáveis ou de difícil recuperação, observados os limites máximos estabelecidos.

São elegíveis à transação os débitos administrativos relativos a tributos administrados pela Receita Federal, inclusive as contribuições sociais das empresas, incidentes sobre a remuneração paga ou creditadas aos segurados a seu serviço; as contribuições sociais dos empregadores domésticos, as contribuições instituídas a título de substituição e as contribuições devidas por lei a terceiros.

CONDIÇÕES PARA ADESÃO

A adesão à transação implica a desistência, por parte do aderente, de eventuais impugnações ou dos recursos administrativos e judiciais, em relação aos débitos incluídos na transação, e renúncia às alegações de direito sobre as quais essas impugnações ou recursos tenham fundamento.

O aderente deverá confessar, de forma irrevogável e irretratável, nos termos do Código de Processo Civil, ser devedor dos débitos incluídos na transação, pelos quais responde na condição de contribuinte ou responsável.

O deferimento do pedido de adesão fica condicionado ao cumprimento dos requisitos indicados neste Edital e ao pagamento da 1ª (primeira) parcela até o último dia útil do mês de adesão.

REQUERIMENTO DE ADESÃO

A adesão poderá ser realizada a partir das 8 horas do dia 1º de abril de 2024 até às 18h59min59s do dia 31 de outubro de 2024, horário de Brasília, mediante abertura de processo digital no Portal do Centro Virtual de Atendimento – e-Cac, na aba “Legislação e Processo”, por meio do serviço “Requerimentos Web.

O requerimento de adesão válido suspende a tramitação dos processos administrativos fiscais referentes aos débitos incluídos na transação no período em que o requerimento estiver sob análise.

Em caso de indeferimento do requerimento de adesão à transação, poderá ser interposto recurso administrativo previsto no art. 56 da Lei nº 9.784, de 29 de janeiro de 1999, no prazo de dez dias contados da ciência da decisão.

OBRIGAÇÕES DO ADERENTE

1. não utilizar a transação de forma abusiva, com a finalidade de limitar, falsear ou prejudicar de qualquer forma a livre concorrência ou a livre iniciativa econômica;

2. não utilizar pessoa natural ou jurídica interposta para ocultar ou dissimular a origem ou a destinação de bens, direitos e valores, os seus reais interesses ou a identidade dos beneficiários de seus atos, em prejuízo da Fazenda Pública federal;

3. não alienar nem onerar bens ou direitos sem a devida comunicação à RFB, quando exigido em lei;

4. autorizar a compensação, no momento da efetiva disponibilização financeira, de valores relativos a restituições, ressarcimentos ou reembolsos reconhecidos pelo órgão, com prestações do acordo firmado, vencidas ou vincendas;

5. aderir ao Domicílio Tributário Eletrônico (DTE) e manter a adesão durante todo o período em que a transação estiver vigente, mediante o consentimento expresso, nos termos do § 5º do art. 23 do Decreto nº 70.235, de 1972, para a implementação pela RFB de endereço eletrônico para envio de comunicações ao seu domicílio tributário, com prova de recebimento;

6. caso o contribuinte integre grupo econômico, de direito ou de fato, reconhecido ou não em decisão administrativa ou judicial, deverá, juntamente com o pedido de adesão, apresentar o reconhecimento expresso desta circunstância e listar todas as partes relacionadas, admitindo a inserção destes como corresponsáveis tributários nos sistemas da RFB;

7. pagar regularmente as parcelas dos débitos transacionados e os débitos vencidos após a publicação deste Edital, inscritos ou não em Dívida Ativa da União (DAU).

CONDIÇÕES DE PAGAMENTO

Podem ser negociados, nos termos deste Edital, os créditos de natureza tributária em contencioso administrativo no âmbito da RFB, se classificados como irrecuperáveis ou de difícil recuperação, com redução de até 100% do valor dos juros, das multas e dos encargos legais, observado o limite de até 65% sobre o valor total de cada crédito objeto da negociação

O interessado deverá efetuar o pagamento de entrada de valor equivalente a 10% do valor consolidado da dívida, após os descontos, pagos em até cinco prestações mensais e sucessivas, e o restante em até 115 prestações mensais e sucessivas.

Já no caso de uso de créditos decorrentes de prejuízo fiscal e base de cálculo negativa da CSLL, pagamento em dinheiro de, no mínimo, 10% (dez por cento) do saldo devedor em até cinco prestações mensais e sucessivas e o restante com o uso desses créditos, apurados até 31 de dezembro 2023, limitados a 70% da dívida após a entrada, e o saldo residual dividido em até 36 prestações mensais e sucessivas.

Se classificados com alta ou média perspectiva de recuperação, mediante pagamento de: no mínimo, 30% do valor consolidado dos créditos transacionados, em até cinco prestações mensais e sucessivas e o restante do saldo devedor com uso de créditos decorrentes de prejuízo fiscal e base de cálculo negativa da CSLL apurados até 31 de dezembro de 2023, limitados a 70% da dívida após a entrada, e o saldo residual dividido em até 36 prestações mensais e sucessivas.

Fonte: Com informações da Receita Federal e DOU

READ MORE

O Projeto de Lei 1120/24 autoriza a Justiça a citar o empregador por meio de edital, em processos trabalhistas sujeitos a procedimento sumaríssimo, quando não for possível localizá-lo. Nesse caso, o rito sumaríssimo será convertido em ordinário.

A Câmara dos Deputados analisa a proposta, que altera a

Consolidação das Leis do Trabalho (CLT).

Atualmente, de acordo com a CLT, são julgados em procedimentos sumaríssimos os processos envolvendo até 40 salários mínimos, os quais são instruídos e julgados em única audiência entre as partes.

Nesses casos, no entanto, não é permitida a citação por edital, cabendo ao autor da reclamação fazer a correta indicação do nome e endereço da empresa, sob pena de arquivamento do processo.

Autor do projeto, o deputado Alberto Fraga (PL-DF) sugere alterar a CLT para permitir a conversão do rito sumaríssimo em ordinário quando for imprescindível citar o reclamado por edital.

Na prática, o texto de Fraga preserva as regras do rito sumaríssimo previstas na CLT e inclui a possibilidade de abertura de instância na justiça trabalhista, o que atualmente é uma prerrogativa do presidente do tribunal, do procurador da justiça do trabalho e dos sindicatos.

Por fim, a proposta estabelece que o arquivamento pela falta de endereço do empregador só ocorrerá nos casos em que reclamante não justificar os motivos da não indicação.

Próximos passos

O projeto será analisado, em

caráter conclusivo, pelas comissões de Trabalho; e de Constituição e Justiça e de Cidadania.

READ MORE

No cenário financeiro atual, a inovação e a tecnologia são pilares fundamentais para a eficiência e a competitividade das empresas. Uma das maiores revoluções recentes nesse campo é o Open Finance.

De acordo com a descrição do Banco Central, o Open Finance, ou sistema financeiro aberto, permite que clientes de produtos e serviços financeiros compartilhem suas informações entre diferentes instituições autorizadas. Além disso, possibilita a movimentação de suas contas bancárias a partir de diferentes plataformas, e não apenas pelo aplicativo ou site do banco, de forma segura, ágil e conveniente.

O que é Open Finance?

O Open Finance é uma iniciativa que promove a integração e o compartilhamento de dados financeiros dos clientes entre instituições financeiras autorizadas. Na prática, isso significa que um cliente pode autorizar o compartilhamento de suas informações bancárias com diferentes instituições, permitindo uma visão mais ampla e integrada de suas finanças. Esse sistema, supervisionado pelo Banco Central, garante que as informações sejam compartilhadas de maneira segura, com consentimento do cliente, e proporciona uma experiência financeira mais ágil e conveniente.

Transformação na Contabilidade

A implementação do Open Finance está transformando a forma como as informações bancárias são acompanhadas e consolidadas na contabilidade, afirma o Membro da Comissão Permanente de Tecnologia e Inovação do Conselho Federal de Contabilidade (CFC), Rafael Nascimento.

“Antes dessa inovação, os contadores enfrentavam dificuldades significativas para obter informações bancárias precisas e tempestivas das empresas. Esse processo, muitas vezes manual e demorado, causava atrasos na contabilidade, impactando a eficiência e a precisão das análises financeiras”, esclarece.

Ele acrescenta que, com o Open Finance, essa realidade mudou drasticamente. “Diversas plataformas já desenvolveram soluções que integram as informações de pagamentos e recebimentos com os sistemas de ERP (Enterprise Resource Planning) das empresas. Essa integração automatiza os controles financeiros de contas a pagar e a receber, proporcionando uma visão consolidada e atualizada das finanças empresariais”.

Benefícios da Automação e da Inteligência Artificial

O especialista esclarece que a automatização dos processos financeiros, possibilitada pelo Open Finance, traz inúmeros benefícios para a contabilidade. “Primeiramente, elimina a necessidade de inserção manual de dados, reduzindo erros e aumentando a eficiência. Além disso, a integração com os ERPs permite que os contadores tenham acesso em tempo real às transações financeiras, facilitando o acompanhamento e a gestão dos fluxos de caixa.”

Nascimento ainda reforça outro aspecto revolucionário: o uso de inteligência artificial para analisar as informações financeiras. Com a integração dos dados bancários e empresariais, essas plataformas podem gerar insights valiosos, como previsões de fluxo de caixa e cenários econômicos futuros. A inteligência artificial analisa o comportamento das informações financeiras, identificando padrões e tendências que auxiliam na tomada de decisões estratégicas.

Atenção às novas tecnologias

O especialista esclarece que, para os contadores, estar atento às novidades tecnológicas é essencial. A tecnologia não só facilita e otimiza o trabalho contábil, mas também valoriza a profissão. “Contadores que dominam as novas ferramentas tecnológicas podem assumir papéis cada vez mais estratégicos nas empresas, contribuindo de maneira significativa para o crescimento e a sustentabilidade dos negócios. Além disso, esses profissionais podem influenciar positivamente a sociedade em geral, promovendo práticas financeiras mais transparentes e eficientes”.

Nascimento também acrescenta que o Open Finance está redefinindo a contabilidade, transformando a maneira como as informações bancárias são acompanhadas e consolidadas. A integração automatizada com os ERPs das empresas e o uso de inteligência artificial proporcionam uma visão mais precisa e ágil das finanças, permitindo que os contadores se concentrem em análises estratégicas e na geração de valor para as empresas. Esta inovação não só melhora a eficiência dos processos contábeis, mas também abre novas oportunidades para uma gestão financeira mais inteligente e proativa.

“A adoção de tecnologias como o Open Finance reforça a importância do

contador no ambiente corporativo, permitindo que esses profissionais se destaquem e assumam papéis de liderança, não apenas dentro das organizações, mas também na sociedade como um todo. A tecnologia, portanto, é uma aliada poderosa na valorização e evolução contínua da classe contábil”, finaliza Rafael Nascimento.

Fonte: Contábeis READ MORE

O Ministério do Trabalho e Emprego adiou, pela terceira vez, a entrada em vigor da portaria que restringe o trabalho no comércio aos feriados.

As regras, que surgiram em novembro de 2023, agora só devem passar a valer em 1º de janeiro de 2025.

A medida foi publicada no “Diário Oficial da União” desta segunda-feira (29).

É a terceira vez que o governo adia a entrada em vigor da portaria. O governo ainda tenta costurar um acordo com representantes sindicais, empresas e frentes parlamentares.

Em novembro do ano passado, o governo publicou uma portaria restringindo o funcionamento do comércio aos feriados.

A portaria, divulgada no “Diário Oficial da União” em 13 de novembro de 2023, foi uma tentativa, segundo o ministro Luiz Marinho, de invalidar “uma portaria inconstitucional assinada em 2021”, que tornava o trabalho aos feriados isento de aprovação dos sindicatos.

De acordo com a Lei 10.101/2000, que regulamenta o comércio, o trabalho aos feriados é permitido desde que seja “autorizado em convenção coletiva de trabalho e observada a legislação municipal”.

A nova regra, restringindo o trabalho aos feriados, entraria em vigor a partir de 1° de janeiro de 2024, mas, antes disso, foi alvo de polêmica por parte de setores da economia e de parlamentares.

Logo após a edição da portaria em novembro, a Câmara dos Deputados aprovou em plenário a urgência de um projeto de lei que barrasse a medida assinada pelo Ministério do Trabalho.

A justificativa usado pelo relator do projeto, Luiz Gastão (PSD-CE), foi de que a proibição do trabalho aos feriados interferiria diretamente na manutenção de empregos e na arrecadação de impostos, essenciais para o financiamento de políticas públicas.

No dia seguinte à reação, em 22 de novembro, Marinho se reuniu com representantes dos setores trabalhistas e optou por reformular a portaria e publicar um novo texto até março de 2024. Durante essa reunião, também ficou acordado que o ministério iria criar uma mesa tripartite para discutir o assunto.

READ MORE

Os principais sites de compras no exterior começaram a cobrar neste sábado (27) o Imposto de Importação de 20% sobre as compras internacionais de até US$ 50.

A taxação entra oficialmente em vigor no dia 1° de agosto, mas algumas empresas decidiram antecipar a incidência do imposto para ajustar as declarações de importação e autorizar a entrada das mercadorias no país após o prazo.

A AliExpress e a Shopee confirmaram a intenção de cobrar a taxa a partir de hoje. A Shein só iniciará a cobrança à meia-noite de 1º de agosto.

A taxação foi aprovada pela Câmara dos Deputados no âmbito do Programa Mover, de incentivo à indústria automotiva. O Senado aprovou o texto no início de junho.

O Imposto de Importação de 20% incidirá sobre o valor do produto, incluídas cobranças de frete ou de seguro. Além do imposto, também incide sobre as compras 17% de Imposto sobre a Circulação de Mercadorias e Serviços (ICMS), tributo estadual, que já era cobrado nas compras internacionais de até US$ 50 em sites internacionais.

A Receita Federal ainda não tem uma estimativa sobre quanto será arrecadado pelo governo federal com a nova tributação. De acordo com o secretário da Receita Federal, Robinson Barreirinhas, a projeção deve constar no relatório bimestral de receitas, que será divulgado em setembro.

Fonte: Agência Brasil

READ MORE

Uma reoneração gradual da folha de pagamento com aumento tributário sobre importações poderia ser a saída para uma disputa entre Executivo e Legislativo que vem sendo travada desde 2023. Essa proposta foi apresentada pelo senador Efraim Filho (União-PB), hoje licenciado, como uma das alternativas para solucionar o problema.

“A referida transição terá duração de três anos — com início em 2025 e término em 2027. Assim, a cada ano da transição, as empresas que optarem pelo regime jurídico da contribuição substitutiva terão que arcar, também, com uma parcela das contribuições ordinárias devidas sobre a folha de pagamento”, explicou Efraim.

O

PL 1847/2024 estava pronto para votação no Plenário do Senado em meados de julho, mas foi retirado de pauta. O objetivo do projeto é concretizar um acordo inicial para realizar uma transição da desoneração da folha de pagamento dos 17 setores econômicos previstos na

Lei 12.546, de 2011.

O gradualismo da transição proposto por Efraim é uma tentativa de reduzir o impacto tanto no mercado de trabalho como na arrecadação de tributos. O projeto mantém a desoneração integral em 2024 e estabelece a retomada gradual da tributação entre 2025 (com alíquota de 5% sobre a folha de pagamento) e 2028 (20%). Em 2026 seriam cobrados 10% e, em 2027, 20%, quando ocorreria o fim da desoneração. A proposta apresentada por ele prevê a compensação da arrecadação por meio do aumento de 1% da alíquota da Cofins-Importação, o que, em tese, aumentaria o preço de produtos importados.

Ainda que o governo e o Legislativo concordem com a manutenção da desoneração em 2024 e com a reoneração gradual até 2027, não há consenso sobre as fontes de compensação. O relator da proposta e líder do governo no Senado, Jaques Wagner (PT-BA), celebrou o acordo para o adiamento e apontou que as sugestões apresentadas pelos senadores para compensar a desoneração ainda são difíceis de calcular, apostando no amadurecimento do projeto até o final de agosto.

O líder do governo no Congresso, Randolfe Rodrigues (PT-AP), sugeriu o aumento de um ponto percentual na alíquota da Contribuição Social sobre o Lucro Líquido (CSLL) exclusivamente para os bancos como uma alternativa para compensar a desoneração. O líder do MDB, Eduardo Braga (AM), avalia que o aumento de tributação, mesmo para os bancos, deve ser a última alternativa.

Também foram sugeridas alternativas de compensação como a atualização de valores de imóveis na declaração do Imposto de Renda; a abertura de um novo prazo de repatriação de recursos no exterior e um programa de recuperação fiscal (Refis) para empresas com multas e taxas vencidas cobradas pelas agências reguladoras. A dificuldade de calcular o impacto dessas opções contribui para a demora do acordo.

A última prorrogação da desoneração aprovada pelo Congresso, em dezembro de 2023, foi vetada pelo presidente Lula, mas o veto foi derrubado. O governo editou uma medida provisória para reoneração gradual, que foi contestada pelo Congresso.

O governo refez o cálculo da perda de arrecadação com a continuidade da desoneração da folha. Em 2024, o benefício custaria entre R$ 17 e R$ 18 bilhões. Diversos senadores resistem à ideia de aumentar certos tributos para fazer frente às perdas. O prazo inicial determinado pelo Supremo Tribunal Federal (STF) para que as partes cheguem a um acordo foi estendido até 11 de setembro, a pedido conjunto da Advocacia-Geral do Senado (Advosf) e da Advocacia-Geral da União (AGU), por decisão do ministro Edson Fachin quando estava exercendo interinamente a presidência da corte.

A missão de costurar o acordo entre a área econômica do governo e os senadores segue nas mãos de Jaques Wagner. Por sua vez, Efraim argumenta que o impacto da desoneração foi claramente estimado no projeto original e que a medida é crucial para manter o emprego e a sobrevivência de pequenos e médios municípios.

Ainda que o Senado aprove o projeto, a proposta também teria que passar pela Câmara dos Deputados. Caso não se chegue a um entendimento, Randolfe cogita a possibilidade de o governo pedir um prazo maior ao STF, para tentar encontrar uma fórmula com o Congresso. Enquanto não sai o acordo, os negociadores correm contra o prazo apertado para evitar que as empresas hoje beneficiadas voltem a pagar 20% de imposto sobre os salários dos funcionários.

Política de desoneração

A política de desoneração no Brasil começou em 2012 para 17 setores da economia que contratam grande número de trabalhadores e continuou sendo estendida nos anos seguintes. Ela substitui a contribuição previdenciária sobre a folha de pagamento por um percentual do faturamento.

Em vez de o empresário pagar 20% sobre a folha de cada funcionário, paga de 1% a 4,5%, da receita bruta, dependendo do faturamento da empresa. A desoneração também reduziu de 20% para 8% a alíquota previdenciária cobrada sobre a folha de pagamento das cidades com até 142.632 habitantes. Segundo a Confederação Nacional dos Municípios a medida beneficia 5.300 municípios brasileiros. O modelo criou um grande incentivo para essas administrações locais e para empresas com baixo faturamento, mas que demandam certa quantidade de mão de obra.

Os 17 setores beneficiados pela desoneração incluem: confecção e vestuário; calçados; construção civil; call center; comunicação; construção e obras de infraestrutura; couro; fabricação de veículos e carroçarias; máquinas e equipamentos; proteína animal; têxtil; tecnologia da informação (TI); tecnologia da informação e comunicação (TIC); projeto de circuitos integrados; transporte metroferroviário de passageiros; transporte rodoviário coletivo e transporte rodoviário de cargas.

O governo tem alegado que a desoneração é inconstitucional por criar uma renúncia de receita sem apontar uma compensação para a diminuição de arrecadação. O ministro da Fazenda, Fernando Haddad, argumentou que a continuidade dessa política obrigaria uma nova reforma da Previdência em pouco tempo.

Cronologia

- Em agosto de 2023, o Congresso aprovou o PL 334/2023, do Senado, que prorrogou a desoneração e reduziu a alíquota da contribuição previdenciária sobre a folha dos pequenos municípios.

- A lei foi integralmente vetada pelo presidente da República.

- O veto (VET 38/2023) foi derrubado pelo Congresso Nacional.

- Em dezembro, com a derrubada do veto, foi promulgada a Lei 14.784, de 2023, prorrogando os benefícios.

- Logo após a derrubada do veto, o governo editou a MP 1.202, que revogou partes da lei recém-promulgada e determinou a reoneração gradual da folha para as empresas, além de cancelar a desoneração para os municípios. A MP previu alíquota menor de imposto a partir de abril apenas para um salário mínimo por trabalhador. Também estabeleceu um limite para compensação de créditos tributários ganhos na Justiça pelas empresas contra a administração pública.

- Vários parlamentares reagiram, afirmando que o assunto deveria ser regido por lei aprovada pelo Congresso Nacional e que, portanto, a decisão do governo seria inconstitucional.

- O presidente do Senado, Rodrigo Pacheco, decidiu não prorrogar a validade de parte da medida provisória editada pelo governo.

- Após negociação com o Congresso, o governo decidiu editar, em fevereiro de 2024, uma nova medida (MP 1.208). Ela revogou trechos da MP anterior, mas não o trecho que cancelava a desoneração dos municípios. Com isso, permanece a cobrança do Congresso por uma solução.

Fonte: Agência Senado

READ MORE

O presidente Luiz Inácio Lula da Silva sancionou na sexta-feira, (26/7), a lei que cria a Letra de Crédito do Desenvolvimento (LCD). A nova modalidade de aplicação financeira visa estimular investimentos em infraestrutura, indústria, inovação e pequenas empresas, através de uma estrutura de crédito mais acessível e com benefícios fiscais.

A LCD, similar às Letras de Crédito Agrícola (LCA) e Imobiliário (LCI), oferece isenção de imposto de renda para investidores e permite que os bancos de desenvolvimento captem recursos a custos mais baixos para financiar projetos de longo prazo.

O anúncio foi feito pelo vice-presidente e ministro do Desenvolvimento, Indústria, Comércio e Serviços, Geraldo Alckmin, após participar da sanção da lei, no gabinete presidencial.

“A LCD contempla indústria, comércio e serviços. E tem três importâncias: primeiro, diminui a dependência do BNDES do Tesouro, porque é mercado. É título que é colocado no mercado e comprado pelo mercado. Segundo, fortalece o mercado de capitais. Terceiro, estimula a venda dos títulos, porque pessoa física que comprar o título, o imposto será zero, além de reduzir de 25% para 15% [o imposto] para pessoa jurídica”, explicou Alckmin a jornalistas. “É um benefício importante para estimular o desenvolvimento.”

O novo modelo de financiamento, alinhado ao Novo PAC e à Nova Indústria Brasil, busca revitalizar o setor produtivo e promover um ambiente de negócios mais dinâmico e acessível.

A nova letra de crédito será isenta de Imposto de Renda para pessoas físicas residentes no Brasil e terá uma tributação reduzida de 15% para pessoas jurídicas tributadas pelo Simples ou com base no lucro real, presumido ou arbitrado. Para as pessoas jurídicas, os rendimentos tributados exclusivamente na fonte poderão ser excluídos na apuração do lucro real.

Além disso, a LCD será atrelada a índices de preços ou à taxa Selic, com a possibilidade de garantir rendimentos mais atraentes para os investidores.

A lei estabelece que apenas bancos de desenvolvimento poderão emitir a nova letra de crédito, até o teto de R$ 10 bilhões por ano. Além do BNDES, existem no Brasil também o Banco de Desenvolvimento do Minas Gerais (BDMG), o Banco de Desenvolvimento do Espírito Santo (Bandes) e o Banco Regional de Desenvolvimento do Extremo Sul (BRDE), este último fundado por Rio Grande do Sul, Santa Catarina e Paraná.

Conforme afirmou o presidente do BNDES, Aloizio Mercadante, por ocasião da aprovação do projeto de lei no Senado, a LCD permitirá ao banco ampliar sua capacidade de financiamento em até R$ 10 bilhões por ano, fortalecendo o apoio a projetos estruturantes e reduzindo as taxas de juros para tomadores de crédito. “A LCD vai contribuir para diversificar as fontes de financiamento de longo prazo e desonerar o orçamento público de eventuais capitalizações dos bancos de desenvolvimento”.

O novo instrumento de captação de recursos será regulamentado pelo Conselho Monetário Nacional (CMN), que definirá as regras para a emissão, distribuição e resgate das LCDs. As instituições financeiras emissoras terão a obrigação de publicar relatórios anuais sobre os projetos financiados, garantindo transparência e prestação de contas.

ENTENDA OS BENEFÍCIOS DA LCD

- Acesso a crédito mais barato: Empresas, especialmente as pequenas e médias, terão acesso a linhas de crédito com juros mais competitivos, impulsionando seus investimentos e expansão.

- Mais recursos para projetos estratégicos: O BNDES e bancos regionais de desenvolvimento poderão direcionar mais recursos para projetos de infraestrutura, pesquisa e desenvolvimento, e outros projetos de longo prazo que contribuam para o desenvolvimento do país.

- Estímulo à inovação: A nova modalidade de investimento é um importante instrumento para fomentar a inovação e o desenvolvimento de novas tecnologias no Brasil.

- Diversificação das fontes de financiamento: A LCD contribui para diversificar as fontes de financiamento dos bancos de desenvolvimento, reduzindo a dependência de recursos do governo e fortalecendo a autonomia dos bancos.

- Criação de empregos: Ao estimular os investimentos e o crescimento econômico, a LCD contribui para a geração de empregos e para a redução do desemprego.

Fonte: Ministério do Desenvolvimento, Indústria, Comércio e Serviços

READ MORE

As desonerações concedidas pelo governo resultaram em uma renúncia fiscal total de R$ 9,899 bilhões em junho de 2024, valor menor do que o registrado no mesmo mês de 2023, quando ficaram em R$ 12,444 bilhões, a preços correntes.

No acumulado do primeiro semestre de 2024, as desonerações totalizaram R$ 56,246 bilhões, volume inferior ao registrado no mesmo período do ano passado (R$ 70,495 bilhões, a preços correntes).

[caption id="attachment_91191" align="alignleft" width="592"]

Foto: Marcelo Camargo/Agência Brasil[/caption]

O resultado reflete a retomada da tributação sobre combustíveis, feita ao longo de 2023. Em janeiro, o governo retomou a cobrança integral do PIS/Cofins sobre o diesel, que havia sido zerado em 2021, com retomada parcial em setembro de 2023.

Já a desoneração da folha de pagamento resultou em uma renúncia de R$ 1,595 bilhão em junho e de R$ 9,125 bilhões no acumulado do ano. No mesmo mês de 2023, essa renúncia foi de R$ 727 milhões e chegou a R$ 4,659 bilhões no acumulado do primeiro semestre de 2023, a preços correntes.

Esse é um tema sensível ao governo, que vetou integralmente a prorrogação da política de desoneração da folha de pagamentos de 17 setores econômicos, e apresentou uma medida provisória com uma proposta de reoneração gradual. Sem a concordância do Congresso com o texto, o governo aceitou enviar o texto como projeto de lei com urgência constitucional para tentar negociar uma alternativa.

O tema foi parar no Supremo Tribunal Federal (STF), que no final de abril concedeu um prazo para o governo e o Congresso encontrarem uma fonte de compensação para o benefício, o que atualmente é alvo de discussões entre a Fazenda e parlamentares. Esse prazo para encontrar uma compensação foi prorrogado até setembro.

Adotada desde 2011, a desoneração da folha de pagamentos é um benefício fiscal que substitui a contribuição previdenciária patronal de 20%, incidente sobre a folha de salários por alíquotas de 1% a 4,5% sobre a receita bruta, a depender do setor produtivo. Na prática, a medida reduz a carga tributária da contribuição previdenciária devida pelas empresas.

READ MORE

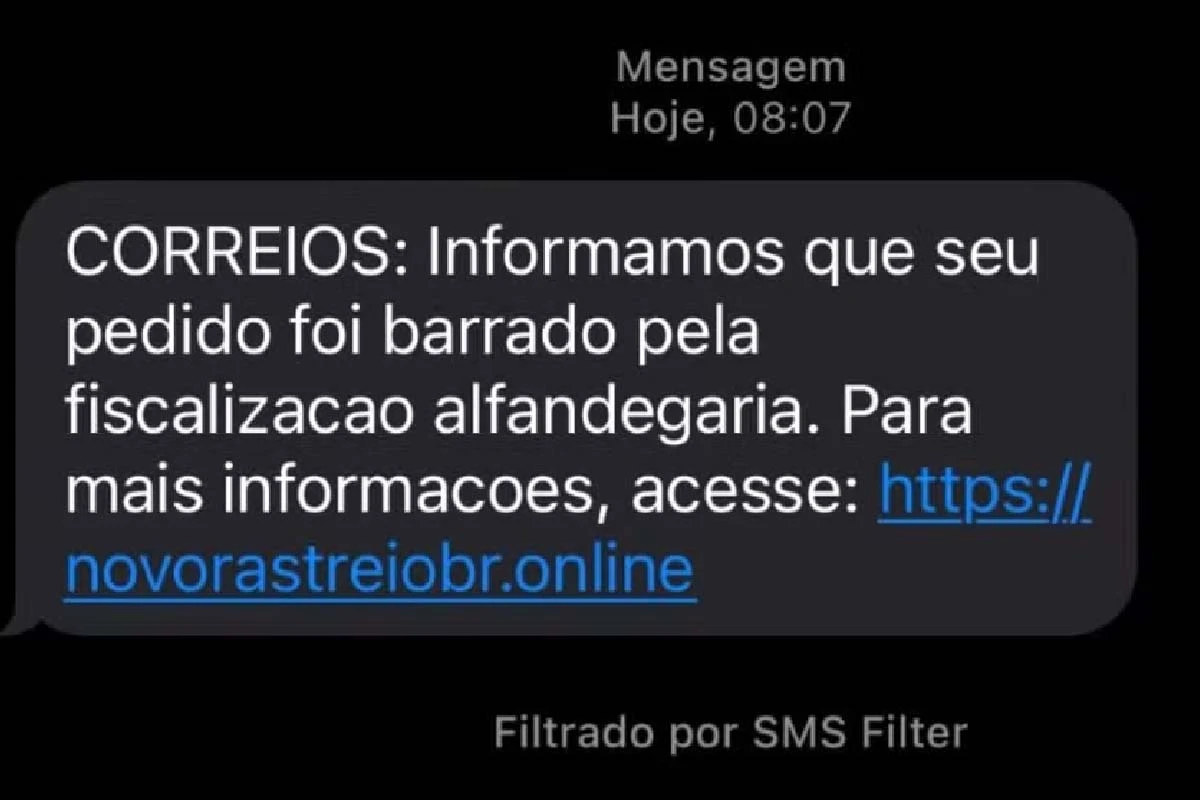

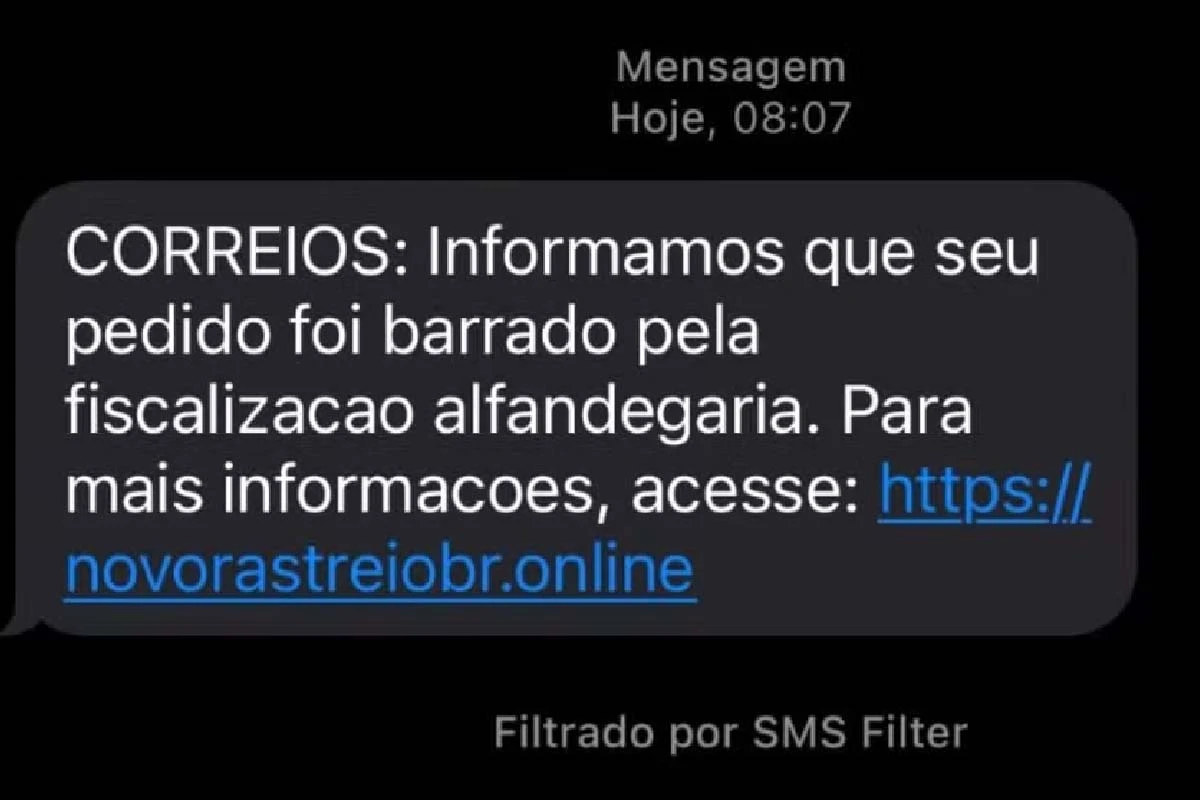

A Empresa Brasileira de Correios e Telégrafos (ECT) emitiu um alerta na manhã desta sexta-feira (25) sobre golpes que estão sendo aplicados em nome da estatal. Relatos de mensagens sobre itens retidos e cobranças adicionais relacionadas ao programa de Imposto de Importação têm se proliferado nas redes sociais, indicando a prática de fraudes.

Em nota publicada pela Secretaria de Comunicação Social da Presidência da República (Secom), os Correios informaram que “não enviam e-mails nem mensagens sobre encomendas retidas em alfândegas”. A estatal destaca que a única forma legítima de receber alertas é por meio de SMS, e somente após cadastro prévio no portal dos Correios. Este serviço requer autorização do usuário e não inclui links de redirecionamento.

As mensagens legítimas são enviadas exclusivamente em caso de compras realizadas por plataformas que não participam do programa Remessa Conforme da Receita Federal. Qualquer aviso de recolhimento de tributos está disponível apenas no rastreamento da encomenda, acessível através da página oficial dos Correios ou do aplicativo da empresa.

Além dos Correios, outros operadores logísticos podem realizar a entrega de encomendas importadas. Para remessas internacionais recebidas via postal, o pagamento de tributos deve ser feito exclusivamente no ambiente Minhas Importações, dentro do portal

correios.com.br.

Os golpistas têm usado como argumento a nova regra aduaneira conhecida como “taxa das blusinhas”, que a partir de 1º de agosto, impõe um imposto de importação de 20% sobre produtos com valor entre US$ 20 e US$ 50. Desde agosto do ano passado, compras de até US$ 50 feitas em portais internacionais eram isentas de impostos, desde que os destinatários estivessem inscritos no Programa Remessa Conforme, que facilita a liberação das mercadorias.

Em maio, a Câmara dos Deputados aprovou a taxação de 20% como emenda à lei que criou o Programa Mover, de incentivo à indústria automotiva. O Projeto de Lei nº 914/2024 foi aprovado com ampla maioria, e os deputados de Mato Grosso do Sul, incluindo Beto Pereira (PSDB) e Camila Jara (PT), votaram a favor. Apenas Rodolfo Nogueira (PL) votou contra, enquanto Dagoberto Nogueira (PSDB) e Vander Loubet (PT) se abstiveram. O Senado aprovou o texto em votação simbólica no início de junho.

A ECT reforça a importância de se manter vigilante e verificar sempre a autenticidade das mensagens recebidas, evitando clicar em links suspeitos e realizar pagamentos fora dos canais oficiais.

Fonte: Folha MS READ MORE

A arrecadação do governo federal apresentou um aumento real, descontada a inflação, de 9,08%, no primeiro semestre de 2024, informou nesta quinta-feira (25) a Receita Federal. No período, a arrecadação alcançou o valor de R$ 1,289 trilhão.

Em junho, a arrecadação total das Receitas Federais atingiu, o valor de R$ 208,8 bilhões, registrando acréscimo real, descontado o Índice de Preços ao Consumidor Amplo (IPCA) de 11,02% em relação a junho de 2023.

[caption id="attachment_111771" align="alignleft" width="588"]

(Foto: Marcello Casal Jr./Agência Brasil)[/caption]

Quanto às Receitas Administradas pela Receita Federal, o valor arrecadado no período acumulado de janeiro a junho de 2024, alcançou R$ 1,235 trilhão, registrando acréscimo real de 8,93%. Em junho, a arrecadação ficou em pouco mais de R$ 200 bilhões, representando um acréscimo real (IPCA) de 9,97%.

Segundo a Receita, o acréscimo observado no período pode ser explicado pelo bom desempenho da atividade econômica, em especial da produção industrial, da venda de bens e serviços e do aumento da massa salarial.

Também contribuiu para o aumento da arrecadação da Cofins e Pis/Pasep, que registrou crescimento real de 18,79%. Entre janeiro e junho, o PIS/Pasep e a Cofins totalizaram uma arrecadação de R$ 256,2 bilhões.

Além da retomada da tributação sobre os combustíveis e da exclusão do ICMS da base de cálculo dos créditos dessas contribuições, o resultado foi puxado pelo aumento real de 3,85% no volume de vendas e de 1,39% no volume de serviços entre dezembro de 2023 e maio de 2024, em relação ao período compreendido entre dezembro de 2022 e maio de 2023.

Outro destaque foi o crescimento real de 20,59% da arrecadação do Imposto sobre a Renda Retido na Fonte (IRRF) sobre Capital, decorrente da tributação dos fundos exclusivos. Entre janeiro e junho a arrecadação do tributo foi de R$ 72,9 bilhões.

A Receita também apontou destaque o resultado da arrecadação do Imposto sobre a Renda da pessoa Física (IRPF), que apresentou um aumento real de 21,26%, em função da atualização de bens e direitos de brasileiros no exterior. Com isso, a arrecadação do IRPF foi de R$ 39,8 bilhões, no período de janeiro a junho.

Em relação à Receita Previdenciária, no período de janeiro a junho a arrecadação totalizou R$ 316,9 bilhões, com crescimento real de 5,37%.

“Esse resultado se deve ao crescimento real de 7,06% da massa salarial. Além disso, houve postergação do pagamento da Contribuição Previdenciária e do Simples Nacional para os municípios do Rio Grande do Sul declarados em estado de calamidade pública e crescimento de 14% no montante das compensações tributárias com débitos de receita previdenciária, no período de janeiro a junho de 2024 em relação ao mesmo período do ano anterior”, disse a Receita.

A Receita estimou em R$ 8 bilhões a perda de arrecadação, entre janeiro e junho deste ano, relacionada às enchentes no Rio Grande do Sul. A projeção foi feita com base na arrecadação no mesmo período do ano passado.

Dados de junho

Em junho a Receita apontou como destaques o desempenho da arrecadação do PIS/Pasep e da Cofins que totalizou 45,1 bilhões, representando crescimento real de 21,95%. O montante foi puxado, especialmente, pelo aumento real de 5% no volume de vendas e de 0,8% no volume de serviços entre maio de 2024 e maio de 2023, pelo acréscimo da arrecadação relativa ao setor de combustíveis, pela exclusão do ICMS da base de cálculo dos créditos dessas contribuições e pelos recolhimentos atípicos da ordem de R$ 2 bilhões.

Outros destaques foram o Imposto sobre Importação e o IPI-Vinculado à Importação, que apresentaram uma arrecadação conjunta de R$ 9.288 milhões, representando crescimento real de 45,71%.

“Esse resultado decorre, basicamente, dos aumentos reais de 15,58% no valor em dólar (volume) das importações, de 11,08% na taxa média de câmbio, de 25,87% na alíquota média efetiva do I. Importação e de 21,05% na alíquota média efetiva do IPI-Vinculado”, disse a Receita.

Já o IRRF sobre Capital apresentou uma arrecadação de R$ 19,9 bilhões, que representa um crescimento real de 10,10%. O desempenho pode ser explicado pelos acréscimos nominais de 13,70% na arrecadação do item “Fundos de Renda Fixa”, de 9,39% na arrecadação do item “Aplicação de Renda Fixa (PF e PJ)” e pela arrecadação de R$ 440 milhões, decorrente da tributação do regime de transição dos fundos exclusivos.

Fonte: Agência Brasil

READ MORE

Atualmente, de acordo com a CLT, são julgados em procedimentos sumaríssimos os processos envolvendo até 40 salários mínimos, os quais são instruídos e julgados em única audiência entre as partes.

Nesses casos, no entanto, não é permitida a citação por edital, cabendo ao autor da reclamação fazer a correta indicação do nome e endereço da empresa, sob pena de arquivamento do processo.

Autor do projeto, o deputado Alberto Fraga (PL-DF) sugere alterar a CLT para permitir a conversão do rito sumaríssimo em ordinário quando for imprescindível citar o reclamado por edital.

Na prática, o texto de Fraga preserva as regras do rito sumaríssimo previstas na CLT e inclui a possibilidade de abertura de instância na justiça trabalhista, o que atualmente é uma prerrogativa do presidente do tribunal, do procurador da justiça do trabalho e dos sindicatos.

Por fim, a proposta estabelece que o arquivamento pela falta de endereço do empregador só ocorrerá nos casos em que reclamante não justificar os motivos da não indicação.

Próximos passos

O projeto será analisado, em

Atualmente, de acordo com a CLT, são julgados em procedimentos sumaríssimos os processos envolvendo até 40 salários mínimos, os quais são instruídos e julgados em única audiência entre as partes.

Nesses casos, no entanto, não é permitida a citação por edital, cabendo ao autor da reclamação fazer a correta indicação do nome e endereço da empresa, sob pena de arquivamento do processo.

Autor do projeto, o deputado Alberto Fraga (PL-DF) sugere alterar a CLT para permitir a conversão do rito sumaríssimo em ordinário quando for imprescindível citar o reclamado por edital.

Na prática, o texto de Fraga preserva as regras do rito sumaríssimo previstas na CLT e inclui a possibilidade de abertura de instância na justiça trabalhista, o que atualmente é uma prerrogativa do presidente do tribunal, do procurador da justiça do trabalho e dos sindicatos.

Por fim, a proposta estabelece que o arquivamento pela falta de endereço do empregador só ocorrerá nos casos em que reclamante não justificar os motivos da não indicação.

Próximos passos

O projeto será analisado, em

A AliExpress e a Shopee confirmaram a intenção de cobrar a taxa a partir de hoje. A Shein só iniciará a cobrança à meia-noite de 1º de agosto.

A taxação foi aprovada pela Câmara dos Deputados no âmbito do Programa Mover, de incentivo à indústria automotiva. O Senado aprovou o texto no início de junho.

O Imposto de Importação de 20% incidirá sobre o valor do produto, incluídas cobranças de frete ou de seguro. Além do imposto, também incide sobre as compras 17% de Imposto sobre a Circulação de Mercadorias e Serviços (ICMS), tributo estadual, que já era cobrado nas compras internacionais de até US$ 50 em sites internacionais.

A Receita Federal ainda não tem uma estimativa sobre quanto será arrecadado pelo governo federal com a nova tributação. De acordo com o secretário da Receita Federal, Robinson Barreirinhas, a projeção deve constar no relatório bimestral de receitas, que será divulgado em setembro.

Fonte: Agência Brasil

A AliExpress e a Shopee confirmaram a intenção de cobrar a taxa a partir de hoje. A Shein só iniciará a cobrança à meia-noite de 1º de agosto.

A taxação foi aprovada pela Câmara dos Deputados no âmbito do Programa Mover, de incentivo à indústria automotiva. O Senado aprovou o texto no início de junho.

O Imposto de Importação de 20% incidirá sobre o valor do produto, incluídas cobranças de frete ou de seguro. Além do imposto, também incide sobre as compras 17% de Imposto sobre a Circulação de Mercadorias e Serviços (ICMS), tributo estadual, que já era cobrado nas compras internacionais de até US$ 50 em sites internacionais.

A Receita Federal ainda não tem uma estimativa sobre quanto será arrecadado pelo governo federal com a nova tributação. De acordo com o secretário da Receita Federal, Robinson Barreirinhas, a projeção deve constar no relatório bimestral de receitas, que será divulgado em setembro.

Fonte: Agência Brasil

O

O  O anúncio foi feito pelo vice-presidente e ministro do Desenvolvimento, Indústria, Comércio e Serviços, Geraldo Alckmin, após participar da sanção da lei, no gabinete presidencial.

“A LCD contempla indústria, comércio e serviços. E tem três importâncias: primeiro, diminui a dependência do BNDES do Tesouro, porque é mercado. É título que é colocado no mercado e comprado pelo mercado. Segundo, fortalece o mercado de capitais. Terceiro, estimula a venda dos títulos, porque pessoa física que comprar o título, o imposto será zero, além de reduzir de 25% para 15% [o imposto] para pessoa jurídica”, explicou Alckmin a jornalistas. “É um benefício importante para estimular o desenvolvimento.”

O novo modelo de financiamento, alinhado ao Novo PAC e à Nova Indústria Brasil, busca revitalizar o setor produtivo e promover um ambiente de negócios mais dinâmico e acessível.

A nova letra de crédito será isenta de Imposto de Renda para pessoas físicas residentes no Brasil e terá uma tributação reduzida de 15% para pessoas jurídicas tributadas pelo Simples ou com base no lucro real, presumido ou arbitrado. Para as pessoas jurídicas, os rendimentos tributados exclusivamente na fonte poderão ser excluídos na apuração do lucro real.

Além disso, a LCD será atrelada a índices de preços ou à taxa Selic, com a possibilidade de garantir rendimentos mais atraentes para os investidores.

A lei estabelece que apenas bancos de desenvolvimento poderão emitir a nova letra de crédito, até o teto de R$ 10 bilhões por ano. Além do BNDES, existem no Brasil também o Banco de Desenvolvimento do Minas Gerais (BDMG), o Banco de Desenvolvimento do Espírito Santo (Bandes) e o Banco Regional de Desenvolvimento do Extremo Sul (BRDE), este último fundado por Rio Grande do Sul, Santa Catarina e Paraná.

Conforme afirmou o presidente do BNDES, Aloizio Mercadante, por ocasião da aprovação do projeto de lei no Senado, a LCD permitirá ao banco ampliar sua capacidade de financiamento em até R$ 10 bilhões por ano, fortalecendo o apoio a projetos estruturantes e reduzindo as taxas de juros para tomadores de crédito. “A LCD vai contribuir para diversificar as fontes de financiamento de longo prazo e desonerar o orçamento público de eventuais capitalizações dos bancos de desenvolvimento”.

O novo instrumento de captação de recursos será regulamentado pelo Conselho Monetário Nacional (CMN), que definirá as regras para a emissão, distribuição e resgate das LCDs. As instituições financeiras emissoras terão a obrigação de publicar relatórios anuais sobre os projetos financiados, garantindo transparência e prestação de contas.

ENTENDA OS BENEFÍCIOS DA LCD

O anúncio foi feito pelo vice-presidente e ministro do Desenvolvimento, Indústria, Comércio e Serviços, Geraldo Alckmin, após participar da sanção da lei, no gabinete presidencial.

“A LCD contempla indústria, comércio e serviços. E tem três importâncias: primeiro, diminui a dependência do BNDES do Tesouro, porque é mercado. É título que é colocado no mercado e comprado pelo mercado. Segundo, fortalece o mercado de capitais. Terceiro, estimula a venda dos títulos, porque pessoa física que comprar o título, o imposto será zero, além de reduzir de 25% para 15% [o imposto] para pessoa jurídica”, explicou Alckmin a jornalistas. “É um benefício importante para estimular o desenvolvimento.”

O novo modelo de financiamento, alinhado ao Novo PAC e à Nova Indústria Brasil, busca revitalizar o setor produtivo e promover um ambiente de negócios mais dinâmico e acessível.

A nova letra de crédito será isenta de Imposto de Renda para pessoas físicas residentes no Brasil e terá uma tributação reduzida de 15% para pessoas jurídicas tributadas pelo Simples ou com base no lucro real, presumido ou arbitrado. Para as pessoas jurídicas, os rendimentos tributados exclusivamente na fonte poderão ser excluídos na apuração do lucro real.

Além disso, a LCD será atrelada a índices de preços ou à taxa Selic, com a possibilidade de garantir rendimentos mais atraentes para os investidores.

A lei estabelece que apenas bancos de desenvolvimento poderão emitir a nova letra de crédito, até o teto de R$ 10 bilhões por ano. Além do BNDES, existem no Brasil também o Banco de Desenvolvimento do Minas Gerais (BDMG), o Banco de Desenvolvimento do Espírito Santo (Bandes) e o Banco Regional de Desenvolvimento do Extremo Sul (BRDE), este último fundado por Rio Grande do Sul, Santa Catarina e Paraná.

Conforme afirmou o presidente do BNDES, Aloizio Mercadante, por ocasião da aprovação do projeto de lei no Senado, a LCD permitirá ao banco ampliar sua capacidade de financiamento em até R$ 10 bilhões por ano, fortalecendo o apoio a projetos estruturantes e reduzindo as taxas de juros para tomadores de crédito. “A LCD vai contribuir para diversificar as fontes de financiamento de longo prazo e desonerar o orçamento público de eventuais capitalizações dos bancos de desenvolvimento”.

O novo instrumento de captação de recursos será regulamentado pelo Conselho Monetário Nacional (CMN), que definirá as regras para a emissão, distribuição e resgate das LCDs. As instituições financeiras emissoras terão a obrigação de publicar relatórios anuais sobre os projetos financiados, garantindo transparência e prestação de contas.

ENTENDA OS BENEFÍCIOS DA LCD

Foto: Marcelo Camargo/Agência Brasil[/caption]

O resultado reflete a retomada da tributação sobre combustíveis, feita ao longo de 2023. Em janeiro, o governo retomou a cobrança integral do PIS/Cofins sobre o diesel, que havia sido zerado em 2021, com retomada parcial em setembro de 2023.

Já a desoneração da folha de pagamento resultou em uma renúncia de R$ 1,595 bilhão em junho e de R$ 9,125 bilhões no acumulado do ano. No mesmo mês de 2023, essa renúncia foi de R$ 727 milhões e chegou a R$ 4,659 bilhões no acumulado do primeiro semestre de 2023, a preços correntes.

Esse é um tema sensível ao governo, que vetou integralmente a prorrogação da política de desoneração da folha de pagamentos de 17 setores econômicos, e apresentou uma medida provisória com uma proposta de reoneração gradual. Sem a concordância do Congresso com o texto, o governo aceitou enviar o texto como projeto de lei com urgência constitucional para tentar negociar uma alternativa.

Foto: Marcelo Camargo/Agência Brasil[/caption]

O resultado reflete a retomada da tributação sobre combustíveis, feita ao longo de 2023. Em janeiro, o governo retomou a cobrança integral do PIS/Cofins sobre o diesel, que havia sido zerado em 2021, com retomada parcial em setembro de 2023.

Já a desoneração da folha de pagamento resultou em uma renúncia de R$ 1,595 bilhão em junho e de R$ 9,125 bilhões no acumulado do ano. No mesmo mês de 2023, essa renúncia foi de R$ 727 milhões e chegou a R$ 4,659 bilhões no acumulado do primeiro semestre de 2023, a preços correntes.

Esse é um tema sensível ao governo, que vetou integralmente a prorrogação da política de desoneração da folha de pagamentos de 17 setores econômicos, e apresentou uma medida provisória com uma proposta de reoneração gradual. Sem a concordância do Congresso com o texto, o governo aceitou enviar o texto como projeto de lei com urgência constitucional para tentar negociar uma alternativa.

As mensagens legítimas são enviadas exclusivamente em caso de compras realizadas por plataformas que não participam do programa Remessa Conforme da Receita Federal. Qualquer aviso de recolhimento de tributos está disponível apenas no rastreamento da encomenda, acessível através da página oficial dos Correios ou do aplicativo da empresa.

Além dos Correios, outros operadores logísticos podem realizar a entrega de encomendas importadas. Para remessas internacionais recebidas via postal, o pagamento de tributos deve ser feito exclusivamente no ambiente Minhas Importações, dentro do portal

As mensagens legítimas são enviadas exclusivamente em caso de compras realizadas por plataformas que não participam do programa Remessa Conforme da Receita Federal. Qualquer aviso de recolhimento de tributos está disponível apenas no rastreamento da encomenda, acessível através da página oficial dos Correios ou do aplicativo da empresa.

Além dos Correios, outros operadores logísticos podem realizar a entrega de encomendas importadas. Para remessas internacionais recebidas via postal, o pagamento de tributos deve ser feito exclusivamente no ambiente Minhas Importações, dentro do portal  (Foto: Marcello Casal Jr./Agência Brasil)[/caption]

Quanto às Receitas Administradas pela Receita Federal, o valor arrecadado no período acumulado de janeiro a junho de 2024, alcançou R$ 1,235 trilhão, registrando acréscimo real de 8,93%. Em junho, a arrecadação ficou em pouco mais de R$ 200 bilhões, representando um acréscimo real (IPCA) de 9,97%.

Segundo a Receita, o acréscimo observado no período pode ser explicado pelo bom desempenho da atividade econômica, em especial da produção industrial, da venda de bens e serviços e do aumento da massa salarial.

Também contribuiu para o aumento da arrecadação da Cofins e Pis/Pasep, que registrou crescimento real de 18,79%. Entre janeiro e junho, o PIS/Pasep e a Cofins totalizaram uma arrecadação de R$ 256,2 bilhões.

Além da retomada da tributação sobre os combustíveis e da exclusão do ICMS da base de cálculo dos créditos dessas contribuições, o resultado foi puxado pelo aumento real de 3,85% no volume de vendas e de 1,39% no volume de serviços entre dezembro de 2023 e maio de 2024, em relação ao período compreendido entre dezembro de 2022 e maio de 2023.

Outro destaque foi o crescimento real de 20,59% da arrecadação do Imposto sobre a Renda Retido na Fonte (IRRF) sobre Capital, decorrente da tributação dos fundos exclusivos. Entre janeiro e junho a arrecadação do tributo foi de R$ 72,9 bilhões.

A Receita também apontou destaque o resultado da arrecadação do Imposto sobre a Renda da pessoa Física (IRPF), que apresentou um aumento real de 21,26%, em função da atualização de bens e direitos de brasileiros no exterior. Com isso, a arrecadação do IRPF foi de R$ 39,8 bilhões, no período de janeiro a junho.

Em relação à Receita Previdenciária, no período de janeiro a junho a arrecadação totalizou R$ 316,9 bilhões, com crescimento real de 5,37%.

“Esse resultado se deve ao crescimento real de 7,06% da massa salarial. Além disso, houve postergação do pagamento da Contribuição Previdenciária e do Simples Nacional para os municípios do Rio Grande do Sul declarados em estado de calamidade pública e crescimento de 14% no montante das compensações tributárias com débitos de receita previdenciária, no período de janeiro a junho de 2024 em relação ao mesmo período do ano anterior”, disse a Receita.

A Receita estimou em R$ 8 bilhões a perda de arrecadação, entre janeiro e junho deste ano, relacionada às enchentes no Rio Grande do Sul. A projeção foi feita com base na arrecadação no mesmo período do ano passado.

(Foto: Marcello Casal Jr./Agência Brasil)[/caption]

Quanto às Receitas Administradas pela Receita Federal, o valor arrecadado no período acumulado de janeiro a junho de 2024, alcançou R$ 1,235 trilhão, registrando acréscimo real de 8,93%. Em junho, a arrecadação ficou em pouco mais de R$ 200 bilhões, representando um acréscimo real (IPCA) de 9,97%.

Segundo a Receita, o acréscimo observado no período pode ser explicado pelo bom desempenho da atividade econômica, em especial da produção industrial, da venda de bens e serviços e do aumento da massa salarial.

Também contribuiu para o aumento da arrecadação da Cofins e Pis/Pasep, que registrou crescimento real de 18,79%. Entre janeiro e junho, o PIS/Pasep e a Cofins totalizaram uma arrecadação de R$ 256,2 bilhões.

Além da retomada da tributação sobre os combustíveis e da exclusão do ICMS da base de cálculo dos créditos dessas contribuições, o resultado foi puxado pelo aumento real de 3,85% no volume de vendas e de 1,39% no volume de serviços entre dezembro de 2023 e maio de 2024, em relação ao período compreendido entre dezembro de 2022 e maio de 2023.

Outro destaque foi o crescimento real de 20,59% da arrecadação do Imposto sobre a Renda Retido na Fonte (IRRF) sobre Capital, decorrente da tributação dos fundos exclusivos. Entre janeiro e junho a arrecadação do tributo foi de R$ 72,9 bilhões.

A Receita também apontou destaque o resultado da arrecadação do Imposto sobre a Renda da pessoa Física (IRPF), que apresentou um aumento real de 21,26%, em função da atualização de bens e direitos de brasileiros no exterior. Com isso, a arrecadação do IRPF foi de R$ 39,8 bilhões, no período de janeiro a junho.

Em relação à Receita Previdenciária, no período de janeiro a junho a arrecadação totalizou R$ 316,9 bilhões, com crescimento real de 5,37%.

“Esse resultado se deve ao crescimento real de 7,06% da massa salarial. Além disso, houve postergação do pagamento da Contribuição Previdenciária e do Simples Nacional para os municípios do Rio Grande do Sul declarados em estado de calamidade pública e crescimento de 14% no montante das compensações tributárias com débitos de receita previdenciária, no período de janeiro a junho de 2024 em relação ao mesmo período do ano anterior”, disse a Receita.

A Receita estimou em R$ 8 bilhões a perda de arrecadação, entre janeiro e junho deste ano, relacionada às enchentes no Rio Grande do Sul. A projeção foi feita com base na arrecadação no mesmo período do ano passado.